자본이득세에 대한 특별 장기보유공제에 대해 알아보세요

부동산 시장은 최근 금리 인상과 경기 침체 우려로 복잡한 양상을 보이고 있다. 정부의 규제 완화 정책과 맞물려 있는 향후 시장 활성화 대책에 관심이 쏠리고 있다. 이런 불확실한 상황에서 조금이라도 세금을 줄일 수 있는 방안을 찾는 것이 중요하다. 오늘은 그 중 하나인 자본이득세 장기특별공제의 세부 내용과 적용 방법을 살펴보겠다.

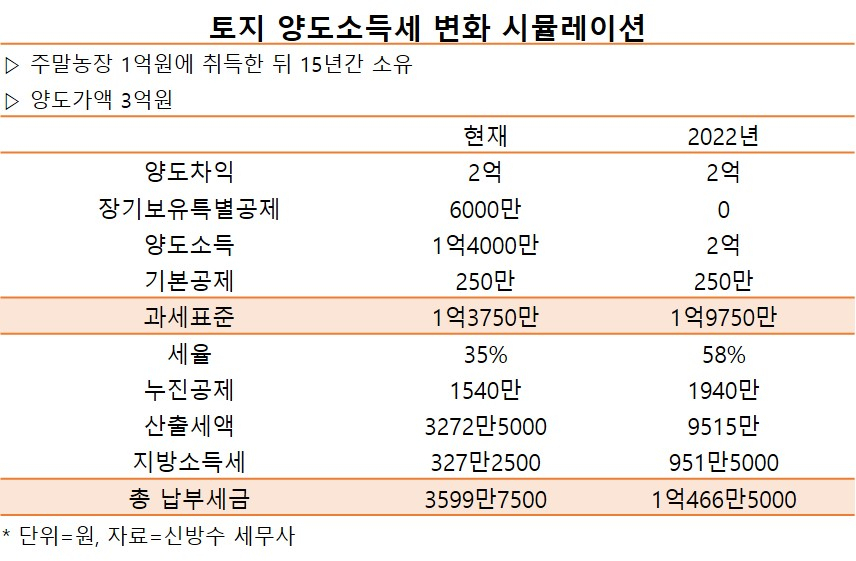

장기양도소득세 특별공제는 자산을 양도할 때 발생하는 이익에 부과되는 세금입니다. 부동산의 경우 취득 당시 거래금액과 양도가격의 차이에서 필요경비를 뺀 금액이 과세기준이 되고, 이를 기준으로 3억원 미만은 6%, 초과분은 15~45%의 세율이 적용됩니다. 다만 1인 가구에 한해 비과세특례가 있으며, 많은 금액이 관련되므로 세금을 정확하게 산정하는 것이 중요합니다.

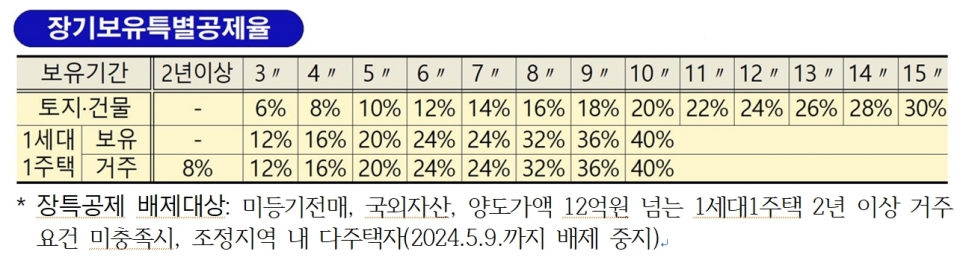

장기특별공제는 주택이나 아파트를 장기간 소유한 소유자에게 보유기간에 따른 공제를 반영하여 세금부담을 경감해주는 제도입니다. 관련 시장의 투기를 억제하고 실제 소유자의 장기보유를 장려하는 것이 주된 목적입니다. 정부는 공급을 활성화하고 시장을 안정시키기 위해 관련 제도를 지속적으로 검토하고 있습니다. 주택, 토지 등 대부분 부동산 자산은 양도소득세 장기특별공제 대상이며, 3년 이상 거주 시 적용됩니다. 다만, 미등록 매매, 해외 소재 자산, 규제지역 내 주택 2채 이상 소유 또는 협동조합원으로부터 입주권을 취득한 자는 공제 대상이 아닙니다. 또한 비사업용 토지 등 유형별로 세부 규정이 다르므로 자세히 살펴봐야 합니다.

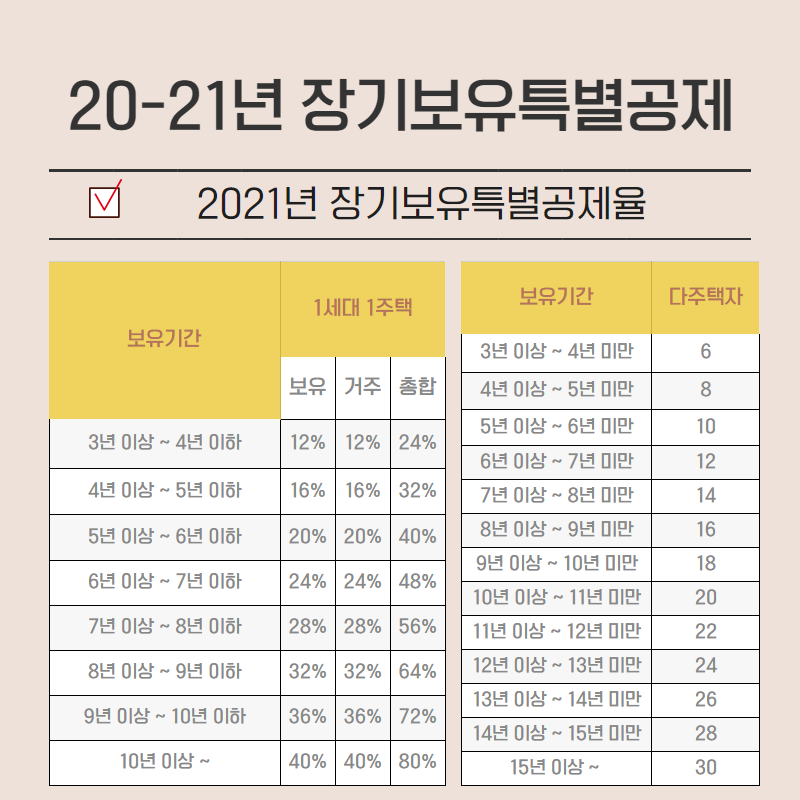

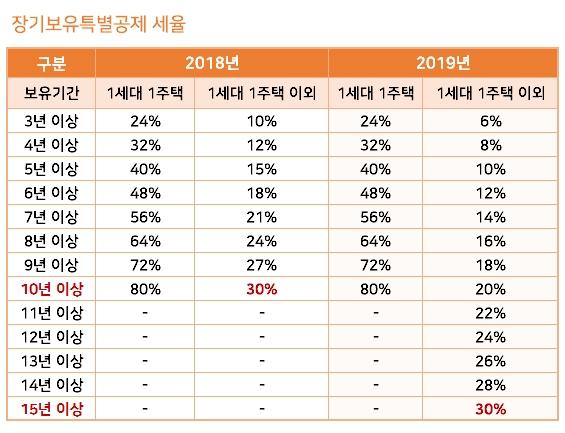

일반 부동산에 대한 공제율은 3년 이상 보유 시 6%에서 시작하여 매년 2%씩 점진적으로 증가하여 최대 30%까지 적용됩니다. 다만, 단독주택 소유자인 경우 거주 기간을 함께 계산합니다. 3년인 경우 매년 12%를 더하여 총 24%가 되고, 10년 이상 거주한 경우 40%를 더하여 총 80%가 됩니다. 다만 거주 기간이 2년 미만인 경우 일반 적용 세율로 계산합니다. 단독주택 소유자의 경우 특별한 경우로 10년 보유하고 5년 이상 거주한 경우 비과세 혜택을 받을 수 있으나, 실제 거래 가격이 12억 원을 초과하는 경우 제외됩니다. 단기간 내에 매도할 경우 중과세가 될 수 있으니 주의하시기 바랍니다. 또한, 상속을 받거나 증여를 받은 경우 이전 소유자의 보유기간을 추가할 수 있습니다.

장기자본이득세 특별공제는 부동산 시장을 안정시키고 실제 수요자를 보호하는 데 중요한 제도입니다. 그러나 정부의 부동산 정책과 시장 상황의 변화에 따라 유연하게 확대 및 변경될 수 있습니다. 경제 상황과 밀접한 관련이 있으므로 거시경제 동향에 주의하고 세금 절감 대책을 지속적으로 모니터링할 필요가 있습니다.